Главная • Блог • Онлайн-кассы и 54-ФЗ • Расчет лимита кассы на 2022 год

Лимит кассы на 2022 год для организаций продолжает действовать. Ограничения предусмотрены для борьбы с теневым оборотом денег в бизнесе. Рассказываем, для кого лимиты обязательны, а кто может без них обойтись, по какой формуле их рассчитывать.

Специальные предложения на онлайн-кассы

Большой выбор касс для розничной торговли. Все кассы по ценам производителя с официальной гарантией — действуют специальные предложения.

узнать подробности

Оглавление

Что такое лимит кассы

Лимит кассы ― сумма наличных денежных средств, которые может оставлять кассир на ночь (до следующей смены). Размер остатка устанавливается руководителем компании самостоятельно и зависит от определенных условий.

Предусмотрен тот самый «порог», который запрещено превышать. Меньше можно ― больше нельзя.

Придерживаться лимита остатка денежных средств требует Закон. Но это «на руку» и самим бизнесменам. Если не хранить в кассе большую сумму денег, предприятие застраховано от серьезных потерь в случае кражи. Государство, в свою очередь, склоняет владельцев бизнеса делать ставку на безналичный расчет.

Кто должен соблюдать лимит кассы

Для начала расскажем, кто должен проводить расчет лимита кассы на 2022 год. Обязанность коснулась средних и крупных предприятий. ИП и представители малого бизнеса могут вздохнуть с облегчением. То есть, если они хотят, могут тоже рассчитывать лимит, но исключительно на добровольной основе.

Размер бизнеса определяется по количеству сотрудников и доходу за расчетный период. Приведем данные в таблице.

| Размер предприятия | Среднегодовая численность сотрудников, чел. | Доход, руб. |

| Микро | До 15 | 120 млн |

| Малое | 15-100 | 120-800 млн |

| Среднее | 100-250 | 800-2 000 млн |

| Крупное | более 2 000 | свыше 2 млрд |

Есть исключения. К малым предприятиям не принадлежат компании, у которых в уставном фонде:

- доля средних и крупных, иностранных предприятий ― от 49% и более;

- доля религиозных организаций, государственных предприятий ― от 25% и выше.

Малые предприятия могут претендовать на «статус» средних, если соответствуют хотя бы одному из условий, предъявленных к ним, в течение последних трех лет.

Малый бизнес вправе самостоятельно устанавливать лимит кассы. В этом случае, как и крупным предприятиям, для которых это требование обязательное, им нужно подписать соответствующий приказ.

С момента его появления компания несет ответственность за нарушение норм относительно лимита кассы на равных для всех условиях.

На все субъекты хозяйствования, независимо от их масштаба, распространяется общее требование: не более 100 000 рублей наличными при осуществлении коммерческих операций в рамках одного договора. Речь идет о взаимоотношениях между организациями и/или ИП. Выплаты физическим лицам производятся без ограничений.

Когда лимит можно не соблюдать

Есть несколько случаев, когда лимит остатка кассы на 2022 год можно не соблюдать:

- в день выплаты заработной платы, социальных пособий, отпускных и других платежей сотрудникам;

- за один день до и во время выходных, если предполагаются крупные расчеты с контрагентами наличными;

- в праздничные дни, когда осуществляется расчет наличными, а банки не работают.

В этих случаях превышение лимита допустимо и не чревато штрафными санкциями.

Как рассчитать лимит кассы на 2022 год

Согласно требованиям Центрального Банка России, расчет лимита остатка кассы на 2022 год можно осуществлять по одной из двух предложенных формул. Первая основана на расходе денежных средств, вторая ― на базе поступлений наличности.

- Формула на основе расхода:

- Лимит = Оп/Pп × П, где

- Оп — объем прихода денежных средств за расчетный период (руб.);

- Pп – расчетный период, определенный руководителем организации, не должен превышать 92 дней;

- П – среднее количество дней между инкассациями либо самостоятельной сдачей денег в банк (не превышает 14 дней для населенных пунктов без банковских отделений и 7 дней в остальных случаях).

Пример расчета лимита кассы на 2022 год по первой формуле. Организация рассчитывает лимит кассы в пределах квартала. Общая выручка наличными за этот период составила 2 млн рублей. В квартале 90 дней. Инкассации производятся дважды в неделю ― примерно каждые 3,5 дня. В результате получаем:

Лимит = 2 000 000 / 90 * 3,5 = 77 778 (рублей).

Лучше округлять сумму в меньшую сторону. В нашем случае получится 77 000 рублей.

- Формула на основе расхода:

- Лимит = Ов/Pп × П, где

- Ов — объем денежных средств, которые были выданы за расчетный период, за исключением расходов на оплату труда сотрудникам (рублей);

- Pп – расчетный период, определенный руководителем организации, не должен превышать 92 дней;

- П – среднее количество дней между выдачей денег организации банком (не превышает 14 дней для населенных пунктов без банковских отделений и 7 дней в остальных случаях).

Посмотрим, как рассчитывается лимит кассы в 2022 году по второй формуле. Расход денежных средств за квартал (90 дней) составил 1,5 млн рублей. Эти деньги были потрачены, например, на закупку сырья. Банк выдает организации наличность 1 раз в неделю. Получается, среднее количество дней (значение П) составляет 7 дней.

Лимит = 1 500 000 / 90 * 7 = 116 666 (рублей).

Руководствуясь общими правилами, округляем сумму в меньшую сторону. Получаем 115 000 рублей. Именно ее можно утвердить в приказе.

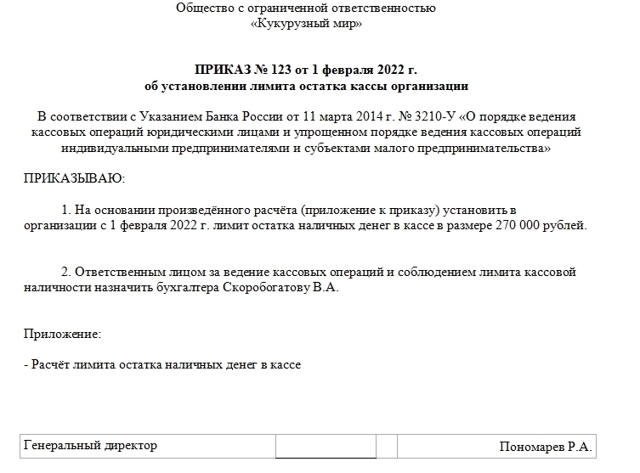

Приказ для утверждения лимита кассы на 2022 год: образец

Приказ об установлении лимита кассы на 2022 год оформляется в бумажном виде. Обязательно нужно указать его номер, дату подписания, полное наименование организации. Если приказ подписывает ИП ― его фамилия, имя и отчество.

Основная часть документа содержит наименование нормативного акта, на который ссылается бизнесмен, число, с которого действует лимит. Указывается сумма наличности, которую нельзя превышать, материально ответственное лицо, отвечающее за ведение кассовых операций.

В «Приложении» (прикрепляется к приказу) приводится расчет лимита. Как выглядит документ, можно увидеть на фото ниже.

Важно! Иногда лимит требует пересмотра. В этом случае руководитель компании может переиздать приказ. Нужно предупредить банк о предстоящих изменениях, чтобы они были готовы производить инкассацию в других объемах.

Приказ с утверждением лимита наличности ― внутренний документ предприятия. Он не требует согласования с налоговой службой и банковскими организациями.

Неутвержденный лимит кассы

Раньше соблюдение лимита предприятиями контролировали банки и другие финансовые организации. Потом эту обязанность переложили на ФНС.

А точнее: региональные подразделения налоговой службы. Если при посещении предприятия проверяющие обнаружат, что приказ на установление лимита наличных не подписан, сумма ограничения автоматически приравнивается нулю.

Это означает, что в конце рабочего дня нужно сдать все деньги в банк. То же самое касается случаев, когда выясняется, что лимит рассчитан неверно или завышен.

Лучше не допускать подобных моментов, поскольку они неминуемо влекут к штрафам. Обращаем внимание на то, что это касается только тех предприятий, в отношении которых действует требование по утверждению лимитов.

Периодичность перечисления лимитов

Скажем сразу, законом не установлен срок действия приказа по утверждению лимитов кассы. Но предусматривает максимальный расчетный период в 92 дня. Поэтому пересчитывать сумму ограничения желательно каждый квартал.

Но руководитель организации может в любой момент рассчитать лимит заново, если в этом возникнет потребность. Даже если расчетный период еще не завершен.

Завышение и занижение лимита

Завышение или занижение лимита может произойти намеренно или непроизвольно. Например, бизнесмен допустил ошибку в расчетах. При этом итоговая сумма может оказаться как больше, так и меньше правильной.

Занижение итоговой суммы создает лишние проблемы для предприятия ― влечет за собой дополнительные расходы на инкассацию. Завышенный лимит может обернуться штрафом.

Если налоговый инспектор обнаружит, что предельная сумма наличных, которые можно оставить на ночь, больше, чем нужно, он не будет разбираться, намеренно это сделано или нет. Поэтому рекомендуем проверять себя при расчетах.

Во время проверки ФНС руководствуется финансовыми данными предприятия за последние два месяца. Определить размер наличных, полученный за этот период, просто. Достаточно снять отчет по онлайн-кассе.

Ответственность за нарушения

При нарушении лимитов кассы предприятие несет административную ответственность в виде штрафов. Их размеры утверждены ст. 15.1 КоАП РФ.

Если ФНС в ходе проверки выявила превышение лимитов, выписывает штраф:

- от 4 до 5 тыс. руб. на должностное лицо;

- от 40 до 50 тыс. руб. на юридических лиц.

Как правило, Штраф выписывают на одного или нескольких сотрудников, которые обязаны следить за лимитами денежных средств и своевременным проведением инкассации.

Если превышение связано с выплатой заработной платы работникам или другими допустимыми ситуациями (о них мы писали выше), административная ответственность не предусмотрена. Но сотрудник должен предоставить проверяющим подтверждающие документы.

В отношении малых предприятий, утвердивших лимит по собственному желанию, также действуют штрафы за его превышение. Но для них предусмотрены послабления. Если налоговый инспектор обнаружит нарушение впервые, компания может отделаться предупреждением.

Вопросы и ответы

Если на предприятии проводятся расчеты исключительно в форме безнала, утверждать лимит кассы не обязательно. В таком случае он будет равен нулю. При поступлении наличных для зарплаты сотрудникам, наличные средства должны быть выданы в этот же день.

Понятие «лимит кассы» введен Центробанком РФ. Его устанавливает бухгалтерия или руководитель предприятия в индивидуальном порядке. Расчет выполняется в начале каждого календарного года и дальше поквартально (или чаще).

Тем, кто относится к малому или микробизнесу, устанавливать лимит наличных денежных средств не обязательно. На таких предприятиях можно хранить хоть 50 000, хоть 500 000 рублей. Штрафов не будет. Но в добровольном порядке представители малого бизнеса могут установить ограничения.

|

Эксперт Директор по развитию компании «Мультикас». Более 7 лет опыта в области внедрения онлайн-касс, учетных систем ЕГАИС и Маркировки товаров для розничных организаций и заведений питания. Максим Демеш md@kassaofd.ru |

Нужна помощь в подборе онлайн-кассы?

Не теряйте время, мы окажем бесплатную консультацию и поможем подобрать подходящую кассу.

Кто может не применять онлайн-кассы в 2022 году

Ещё несколько лет назад кассовая техника использовалась только при приёме наличных денег. Но в 2017-2021 годах прошла глобальная реформа: закон № 54-ФЗ от 22.05.2003, регулирующий правила в сфере применения ККТ, был кардинально переработан. Появились аппараты нового типа, и стало гораздо больше ситуаций, когда эту технику нужно использовать. Плюс к этому было введено множество различных исключений, переходных периодов, отсрочек. В этой статье мы подробно расскажем о том, как обстоят дела в 2022 году: в каких случаях ИП нужно применять онлайн-кассы, а кто из предпринимателей от этого освобождён.

Когда нужно применять кассу

Каких-то особых изменений по применению онлайн-касс с 2022 года не введено. Однако реформа тянулась так долго, а условия обновлялись так часто, что разобраться в них до сих пор смогли не все. Поэтому напоминаем.

В первую очередь надо определить, какие операции в принципе подпадают под применение онлайн-кассы. В общем случае это расчёты:

- С физическими лицами – вне зависимости от формы оплаты. Касса применяется при расчётах наличными средствами, картой, электронными деньгами и при оплате с банковского счёта.

- С юридическими лицами и ИП – при расчётах наличными средствами и картой. Такие расчёты возможны в пределах установленного лимита – 100 000 рублей в рамках одного договора. Если сумма больше, необходимо перечислять деньги по безналу, и при этом применять кассовый аппарат не нужно.

Теперь о том, что считается расчётом в 2022 году. Раньше это был только приём денег за покупку. Но после реформы это понятие стало включать в себя приём или выдачу денежных средств наличными и в безналичном порядке. А именно, расчётом признаётся:

- Оплата товаров, работ, услуг. Подразумевается не только получение денег от покупателя, но и их возврат (если покупатель сдал ранее купленный товар, отказался от Услуги).

- Приём ставок, в том числе интерактивных, выдача обменных знаков игорного заведения, а также выплата выигрыша.

- Приём денег за продажу лотерейных билетов и выплата выигрыша по ним.

- Предоплата и авансы, их зачёт и возврат.

- Предоставление и погашение кредитов / займов на оплату товаров, работы услуг.

- Операции ломбардов по кредитованию граждан и хранению их вещей.

- Предоставление или получение иного встречного предоставления за товары, работы и услуги.

Получается, при работе с физическими лицами кассу нужно применять всегда. Но есть исключения, и их немало.

Кто не должен использовать кассы в 2022 году

Случаи, когда не нужно применять ККТ, можно разделить на несколько групп:

- Льготы для определённой деятельности, которые предоставляются всем налогоплательщикам.

- Освобождение от применения кассы в конкретных местностях из-за их особого географического положения.

- Послабления, связанные с некоторыми специальными налоговыми режимами.

Какая деятельность в принципе освобождена от ККТ

Переходим к тому, кто может не применять кассы. Полный список таких направлений бизнеса можно найти в статье 2 закона 54-ФЗ. В частности, в пункте 2.1 перечислена деятельность, которая может вестись без касс предпринимателем на ПСН. Об этом более подробно расскажем чуть дальше. Пока же об общедоступных льготных направлениях.

Кроме того, в статье 2 есть немало того, что в принципе не применимо к ИП, например, страховая деятельность, расчёты органов власти, домов культуры, ТСЖ и многое другое. Поэтому выделим только направления бизнеса, которые доступны индивидуальным предпринимателям и разрешены без ККТ вне зависимости от налогового режима. Итак, вот они:

- Продажа бумажных газет и журналов. Также в газетных киосках разрешено реализовать сопутствующие товары из утверждённого региональным органом власти ассортимента при условии, что минимум половину товарооборота составляет печатная периодика. Необходимо обеспечить раздельный учёт выручки.

- Обеспечение питанием учеников и работников общеобразовательных организаций во время занятий.

- Торговля на розничных рынках и аналогичных территориях (ярмарках, выставках). Однако освобождение от ККТ в этом случае действует только для тех, кто торгует продовольствием вне установленных в этих местах палаток, киосков, магазинов, павильонов, включая автофургоны и прочие приспособления с использованием транспорта. Также не нужна онлайн-касса тем, кто продаёт с открытых прилавков внутри крытых рынков непродовольственные товары, кроме включённых с специальный перечень (ищите его в распоряжении Правительства РФ от 14.04.2017 № 698-р). Входящие в перечень товары – ковры, одежда, кроме белья, химическая продукция, спорттовары, мебель и многое другое – нельзя продавать без ККТ.

- Разносная торговля, кроме технически сложных, а маркируемых, товаров и продовольствия с определёнными условиями хранения. Преференция касается продажи с рук или со специальных приспособлений, в том числе в поезде и на борту самолёта.

- Продажа в киосках мороженого, молока, воды и безалкогольных напитков.

- Реализация продовольственных товаров из автоцистерн. Таким образом можно продавать квас, молоко, растительное масло, рыбу.

- Сезонная продажа вразвал овощей и фруктов, включая арбузы и дыни.

- Приём от населения сырья, подлежащего утилизации, включая стеклотару, кроме лома металлов и драгоценных камней.

- Ремонт и окраска обуви.

- Изготовление и ремонт мелких металлических предметов (ключей и прочего).

- Присмотр и уход за престарелыми, детьми и больными.

- Продажа изготовленных изделий народных промыслов.

- Вспашка огородов и распил дров.

- Услуги носильщиков на вокзалах и подобных местах.

- Сдача индивидуальным предпринимателем в аренду собственных жилых помещений, в том числе совместно с машино-местами.

- Реализация бахил в розницу.

- Продажа товаров через механические торговые автоматы, работающие без электрического питания и принимающие только монеты.

- Продажа индивидуальными предпринимателями с рук входных билетов и абонементов в государственные и муниципальные театры. Если билеты реализуются через интернет, то ККТ применять необходимо.

При продаже всего того, о чём сказано выше (кроме бахил и питьевой воды), кассу следует применять в случае, если расчёт проводится через автоматы для приёма платежей. Кроме того, она необходима при торговле подакцизными товарами.

Обратите внимание! Что касается торговли на рынках без ККТ, то вскоре её могут запретить. Государство хочет ужесточить контроль и сократить теневой оборот в этой сфере. Соответствующие поправки в закон прошли в Госдуме первое чтение. Льготы оставят только для некоторых плательщиков ЕСХН. Ранее планировалось, что изменения заработают с 2022 года с переходным периодом с февраля по апрель.

О применении касс в отдельных местностях

Закон позволяет ИП из отдалённых и труднодоступных мест работать без ККТ. Но есть условия:

- Местность должна быть признана труднодоступной (отдалённой) и включена в специальный перечень, который на своём сайте публикует орган региональной власти.

- Покупателю по его требованию нужно выдать заменяющей чек документ. Он должен содержать ряд реквизитов – каких именно, читайте в конце статьи (в разделе для ИП на ПСН).

Кроме того, есть местности, признанные отдалёнными от сетей связи, – их перечень также утверждается региональной властью. Не стоит путать два этих списка.

Во втором случае ИП, ведущие там деятельность, обязаны ставить кассовую технику. Однако применять её они могут в автономном режиме, то есть без подключения к интернету.

После окончания срока действия фискального накопителя (это сменный модуль ККТ) налоговая инспекция может запросить его данные.

О применении ккт предпринимателями на разных режимах

Теперь рассмотрим, как зависит обязанность предпринимателя применять кассовую технику от налогового режима.

Нужна ли касса ИП на ПСН

Наиболее значимые преференции в части применения касс предусмотрены для ИП на патентной системе. Во-первых, они могут работать без кассы при ведении деятельности, список которой выше, ведь он действует для всех.

Во-вторых, есть освобождённые от касс виды деятельности именно для ПСН. Полный их список приведён в пункте 2.1 статьи 2 закона 54-ФЗ.

Ниже мы перечислим многие из этих эти направлений, исключая малопопулярные, а также те, которые попали в первый перечень.

Итак, вот список деятельность без ККТ для ИП на ПСН:

- ремонт, пошив (вязание) одежды, головных уборов, обуви;

- стирка, химчистка;

- услуги фотографа;

- монтажные, электромонтажные, сантехнические и сварочные работы;

- остекление балконов и лоджий;

- услуги в сфере дошкольного и дополнительного образования;

- сдача в аренду жилых и нежилых помещений, земельных участков;

- уборка квартир;

- прокат вещей;

- проведение экскурсий;

- звукозапись;

- организация обрядов – свадеб, юбилеев, похорон;

- приготовление блюд для торжеств;

- производство хлеба и кондитерских изделий;

- услуги в области сбора и переработки вторсырья;

- обработка камня для памятников;

- услуги по дизайну, в том числе ландшафтному;

- разработка компьютерных программ, приложений, вебсайтов;

- услуги переводчиков;

- уход за домашними животными;

- услуги в области сельского хозяйства – изготовление инвентаря, производство муки, животноводство, растениеводство, переработка овощей и фруктов.

- гравировка;

- ремонт мебели, спортивного оборудования, очков, ювелирных изделий, игрушек;

- услуги платных туалетов;

- детективные услуги (если есть лицензия).

Таким образом, определяясь, кому нужна ККТ на ПСН, нужно свериться с обоими списками. Если деятельность попадает хотя бы в один из них, вопрос по кассам можно закрывать.

В остальных случаях кассовый аппарат необходим. В частности, это касается торговли в магазинах, ветеринарных услуг, парикмахерских и салонов, заведений общепита, автомастерских, моек и прочих популярных направлений патентной деятельности.

При освобождении по кассам есть условие: ИП должен выдавать либо направлять своим покупателям взамен чека документ, который подтвердит факт расчёта. В нём должны быть следующие реквизиты:

- наименование и номер;

- дата, время и адрес расчёта;

- фамилия, имя, отчество ИП, его ИНН;

- налоговая система – ПСН;

- признак расчёта (приход, возврат прихода, расход, возврат расхода);

- название товара (услуги) / платежа / выплаты;

- количество товара;

- цена за единицу;

- общая стоимость;

- сумма расчёта;

- форма оплаты (наличными / в безналичном порядке) с указанием суммы;

- должность и фамилия того, кто провёл расчёт.

Нужна ли онлайн-касса для ИП на УСН и ОСН

Выбравшие упрощённый режим предприниматели подчиняются стандартному правилу – никаких специальных преференций для них в части применения ККТ нет. Чтобы решить для себя вопрос по кассам, нужно ответить на несколько вопросов:

- Будет ли осуществляться расчёт только с организациями / другими ИП строго через расчётный счёт? Если да, то кассу можно не применять. Если нет, то необходимо ответить на следующие вопросы.

- Находится ли ИП в местности, для которой введены преференции по кассам? Если да, то ККТ не применяется (или применяется в автономном режиме). Иначе следует перейти к вопросу 3.

- Осуществляет ли ИП только те виды деятельности, которые освобождены от ККТ? Да – кассовый аппарат не нужен, нет – нужен однозначно.

Чтобы определить, кто может работать без ККТ на основном режиме, нужно ответить на те же вопросы.

ИП на ЕСХН: что с ККТ

Предприниматель-сельхозпроизводитель должен опираться на общие правила применения кассовой техники. То есть предложенные выше вопросы для него также подходят. Но есть пара моментов, на которые нужно обратить внимание.

Во-первых, нередко сельхозпроизводители базируются в отдаленных / труднодоступных местах. Если это так, то ККТ не применяется. Также вполне может быть, что местность, где трудится ИП на ЕСХН, считается отдаленной от сетей связи. Тогда кассу ставить надо, но применять её можно автономно.

Во-вторых, если ИП на ЕСХН реализует свою продукцию только на рынках, ярмарках и в подобных местах, но при этом вне павильонов, то ККТ он может не применять. Однако, как мы упоминали выше, в эту норму хотят внести изменения.

Плательщики ЕСХН смогут торговать в таком формате без кассовых аппаратов при условии, что свою продукцию они продают с торговых мест, общая площадь которых не превышает 15 кв.

метров (суммарно по всем местам, с учётом площади для хранения).

Оформление расчётов ИП на НПД

Режим НПД (Налог на профессиональный доход) могут применять не только обычные самозанятые, но и ИП.

Кассовые аппараты плательщики НПД использовать не обязаны, но должны формировать чеки в приложении «Мой налог» и направлять их клиенту на электронный адрес.

Причём эта обязанность не зависит от того, кому реализуют такие предприниматели свои услуги либо товары собственного производства – физическим лицам или организациям / ИП.

Мы рассказали о применении ККТ предпринимателями и о том, что планируется в будущем. Тем, кто всё ещё имеет право работать без касс, нужно следить за изменениями законов, ведь новшества могут вступить в силу в любой момент.

Новые проверки, правила регистрации ККТ, работа на рынках и другие изменения: обзор по онлайн-кассам в 2022 году

В новом году вступают в силу новые правила работы с онлайн-кассами, ФН, ОФД. Расскажем, что нужно знать организациям и ИП о проверках, работе на рынках, регистрации ККТ, маркировке и ЭДО, правилах оформления чеков и других важных изменениях.

Торговать на рынках придется через кассу

Государство расширяет перечень видов торговли, при которых придется применять онлайн-кассы. Новый законопроект № 33099-8 будет рассмотрен Госдумой в ближайшее время.

Если проект примут, то торговать на рынке без кассы смогут только сельхозпроизводители, которые:

- применяют ЕСХН;

- продают продовольственные товары;

- торгуют на местах, общая площадь которых не превышает 15 кв. м., включая место для хранения товаров.

Причем владельцы рынка (арендодатели) смогут сдавать места только тем компаниям и ИП, которые используют кассовую технику. Иначе им будут грозить серьезные штрафы.

Пока законодатели планируют, что новые правила заработают с 1 февраля 2022 года. Однако для компаний и ИП, которые сейчас торгуют на рынках без кассы, предусмотрен переходный период на обязательное применение онлайн-ККТ — до 1 апреля 2022 года.

Подробности вы можете узнать в этом материале.

Подобрать онлайн-кассу и настроить передачу фискальных данных «под ключ» вам поможет Платформа ОФД. Удобное мобильное приложение, личный кабинет и дополнительные сервисы для бизнеса.

Новый формат фискальных данных

Переход на новый ФФД 1.2 при продаже маркированных товаров законодатели уже неоднократно переносили. Основная причина: неготовность программного обеспечения.

Сейчас ФНС указала конечную дату для перехода на ФФД 1.2: до1 февраля 2022 года. До этой датыразработчики должны завершить все доработки и тестирование внешнего кассового ПО.

Причем если разработчик решил проблему раньше, то пользователям необходимо незамедлительно перейти на новый формат фискальных данных, не дожидаясь наступления 01.02.2022 (письмо ФНС от 28.10.

2021 № ПА-4-20/15207@).

Платформа ОФД — официальный поставщик фискальных накопителей на 15 и 36 месяцев.

Подать заявку

Новые правила проверок ККТ

С 1 марта 2022 года плановые проверки онлайн-касс и полноты учета выручки уйдут в прошлое. Контрольные мероприятия будут только внеплановыми, то есть оповещать компании и ИП заранее никто будет.

Причем проводить проверку будут по месту установки онлайн-кассы (месту нахождения организации или ИП), в том числе в жилом помещении (закон от 11.06.2021 № 170-ФЗ).

Новые правила работы с кабинетом ККТ в ФНС

С 1 марта 2022 года заработает новый порядок ведения кабинета ККТ. ФНС утвердила его приказом от 08.09.2021 № ЕД-7-20/798@.

В частности, в новом порядке детально прописали:

- порядок доступа организаций (ИП) к кабинету;

- перечень документов в электронной форме, которые налоговики размещают в кабинете;

- перечень документов в электронной форме, которые должны направлять через кабинет организации (ИП);

- сроки обмена информацией между налоговиками и организациями (ИП).

Платформа ОФД собрала все необходимые опции в личном кабинете клиента. Вы можете в одном месте зарегистрировать кассу, проверить чеки и автоматически отправить сведения о выбытии маркированных товаров в Честный ЗНАК. А также изучить аналитику продаж, сдавать отчетность в контролирующие службы и работать через ЭДО с контрагентами.

Новый регламент регистрации онлайн-кассы

С 1 марта 2022 года будут применяться новые формы документов:

- заявлений о регистрации (перерегистрации) и снятии с учета кассовой техники;

Так, в заявлении о регистрации теперь нужно будет указывать, используется ли кассовый аппарат при продаже маркированных товаров.

- карточек регистрации кассы и снятия ее с учета.

Новые формы, а также правила их заполнения и подачи в налоговую службу, в том числе на бумажных носителях, утверждены приказом ФНС от 08.09.2021 № ЕД-7-20/799.

Новые заявления о соответствии моделей фискального накопителя и кассы требованиям закона

Налоговики ведут реестр ККТ и фискальных накопителей. Чтобы модель онлайн-кассы и ФН включили в реестр, нужно подать заявление. Формы этих заявлений с 1 марта 2022 года тоже изменятся.

Новые бланки ФНС утвердила приказом от 08.09.2021 № ЕД-7-20/800@.

Оформление кассового чека с кодом маркировки

С 20 апреля 2022 года указывать код маркировки в кассовом чеке будут обязаны те компании и ИП, которые:

- продают товары через вендинговые автоматы, а также по образцам или дистанционно;

- доставляют товары через курьерские службы, почту, постаматы.

Сейчас такие компании (ИП) вправе код товара в чеке не указывать. Дата отмены послабления утверждена постановлением Правительства РФ от 08.07.2021 № 1139.

Обязательная маркировка и ЭДО

С 1 января 2022 года участники оборота маркированных товаров должны, сообщать о переходе права собственности на товар только через оператора ЭДО. Направлять сообщения напрямую (через портал Честного ЗНАКА) уже нельзя.

С 1 марта 2022 года налоговики запустят новый реестр операторов ЭДО. Таким образом, компании и ИП смогут отслеживать актуальный статус своего оператора.

В 2022 году перечень маркированных товаров пополнят следующие категории:

- с 1 марта 2022 года — велосипеды и велосипедные рамы, вода в упаковке газированная (с подсластителями и ароматизаторами или сахаром) и питьевая;

- с 1 декабря 2022 года — молочная продукция от фермерских хозяйств.

В 2022 году розница обязана начать фиксацию выбытия молочной продукции через кассу. Сроки такие:

- с 20 января 2022 года нужно проводить через кассу выбытие мороженого и сыров со сроком годности 40 и менее дней;

- с 31 марта 2022 года — прочей маркированной молочки сроком хранения 40 и менее дней;

- с 1 июня 2022 года — маркированной молочки со сроком хранения более 40 дней.

Кроме того, с 1 сентября 2022 года не только для розницы, но и для опта вводится объемно-артикульный учет.

Продаете маркированные товары? Подключите «Учёт марок» — простой и удобный сервис по работе с маркировкой в режиме «одного окна».

Новое в кассовой дисциплине: как избежать штрафов

Бухгалтерия Кассовая дисциплина — это совокупность правил, по которым нужно отражать операции по движению наличных в организации. С июля 2020 года закон изменился, и теперь работать с наличными нужно по-новому. 22 июля 2019 Эсаат Ф.

Самединов

Это словосочетание является примером «обычаев делового оборота». Законодательно оно никак не закреплено, но является общеупотребительным. Под такой дисциплиной понимается строгое и точное выполнение комплекса правил для расчетов наличными деньгами и их хранения.

Соблюдать их должны все экономические субъекты страны.

Основные задачи ведения кассовой дисциплины в 2020 году:

- своевременное и правильное оформление операций по движению наличных денежных средств и связанных с ними расчетов;

- повседневный оперативный контроль за сохранностью наличных денег и ценных бумаг в кассе экономического субъекта;

- соблюдение правил выдачи подотчетным лицам и контроль за использованием указанных средств по целевому назначению;

- контроль за соблюдением лимита кассы;

- контроль за соблюдением лимитов расчетов, установленных для сделок с покупателями, поставщиками и прочими контрагентами;

- контроль за осуществлением расчетов и связанных с этим сроков выплат по заработной плате.

Существенно изменилась кассовая дисциплина с 1 июля 2020 года. Повсеместное введение онлайн-касс потребовало значимых корректировок и в иных финансовых сферах. Например, были скорректированы правила ведения расчетов с подотчетными лицами.

Новшества 2020 года для онлайн-касс

Самые существенные изменения касаются кассовой дисциплины при онлайн-кассах. С июля 2020 года применение онлайн-кассы обязательно практически для всех категорий налогоплательщиков.

Даже самозанятые физические лица затронуты в новой редакции закона № 54-ФЗ. Но исключения остались.

Чиновники определили лишь три категории экономических субъектов, которые еще могут работать без онлайн-ККТ — собрали их в таблице.

Бизнесмен, зарегистрированный в качестве ИП, осуществляющий деятельность без работников в сфере:

Независимо от того, какая система налогообложения применяется коммерсантом (ПНС, УСН, ЕНВД). |

Закон о ККТ не обязывает таких налогоплательщиков выдавать фискальную документацию установленного образца. Следовательно, требовать с ИП без работников фискальный чек или БСО бессмысленно. Достаточно получить от коммерсанта расписку или квиток. Проверьте, чтобы в документе были отражены следующие реквизиты:

Иные условия следует закрепить в договоре с контрагентом. |

Организации и ИП (как с наемными работниками, так и без работников), осуществляющие деятельность по:

|

|

Бизнесмены, применяющие патентную систему обложения (ИП на ПНС), имеющие в штате наемных сотрудников, осуществляющие деятельность в сфере:

|

Требовать фискальный чек или БСО неправомерно. Такие коммерсанты освобождены от онлайн-касс до 2021 года. Несмотря на послабления, придется потребовать от частника официальный документ-подтверждение — любой формуляр, отражающий обязательные реквизиты операции:

|

Новое в расчетах с подотчетными лицами

Другие изменения в кассовой дисциплине с 2020 года коснулись расчетов с подотчетными лицами. Теперь выдавать деньги подотчет нельзя. Нововведения коснулись документации, сдаваемой работниками в подтверждение понесенных расходов.

Раньше достаточно было предоставить в бухгалтерию товарную накладную или товарный чек. Теперь этих документов недостаточно. Обязательно придется приложить фискальный чек или фискальный БСО.

Применение типографских БСО с 01.07.2019 не допускается! Новый бланк должен формироваться с помощью кассовой техники нового поколения: распечатываться через ККТ. А все сведения об операции должны передаваться в ФНС в режиме реального времени.

Если работник приложил к авансовому отчету только товарный чек, то документы принимать не стоит. ФНС не примет такие затраты при налогообложении, восстановит налог на прибыль и начислит пени и штраф. Спасибо работнику за это вы точно не скажете.

Обязательства по применению

Применять требования по соблюдению кассовой дисциплины обязаны все организации и ИП, работающие с наличными деньгами. Причем организационно-правовая форма и форма собственности, а также система налогообложения не играют никакой роли. Все кассовые операции должны быть отражены и задокументированы в установленном порядке.

Обязательными к применению остаются унифицированные формы, которые используются в качестве первичных учетных документов. Это формы, утвержденные Постановлением Госкомстата РФ от 18.08.1998 № 88:

- приходный кассовый ордер (сокр. ПКО, код ОКУД 0310001);

- расходный кассовый ордер (сокр. РКО, код ОКУД 0310002);

- кассовая книга (код ОКУД 0310004).

ГАПОУ ЧР

ГАПОУ ЧР