Запуск национальной системы обязательной прослеживаемости импортных товаров во всероссийском масштабе c 8 июля 2021 года предусматривает переходный период в течение ближайших 12 месяцев для отработки системы прослеживаемости товаров.

В переходный период не будут применяться санкции за нарушения требований прослеживаемости товаров.

Прослеживаемость товаров — в отличие от ранее введенной практики маркировки товаров — осуществляется исключительно по документам продавца и относится к отдельным импортируемым товарам. Поэтому как-то особо маркировать и сканировать прослеживаемые товары не придется.

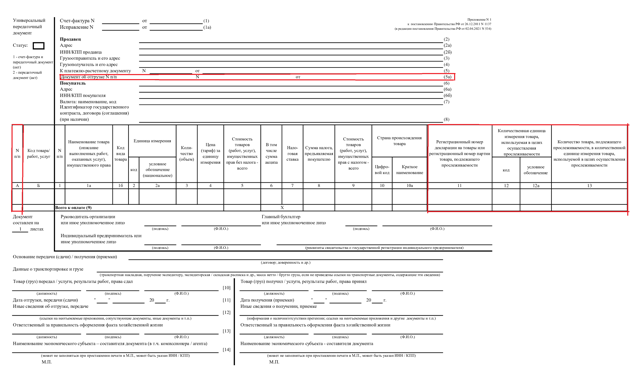

Вся информация о прослеживаемых товарах будет указываться в счетах-фактурах или универсальных передаточных документах продавца.

В связи с этим формы счетов-фактур, УПД и других документов, применяемых при расчетах по НДС, претерпели изменения. С 1 июля 2021 года применяются обновленные формы этих документов.

Изменения в счет-фактуре с 1 июля 2021 года

Изменения в счет-фактуре коснулись шапки и табличной части.

В шапке документа появилась новая строка (5а) — для указания номера и даты первичного документа (например, товарной накладной, на основании которого составляется счет-фактура).

При этом необходимо указать не только номер и дату первичного документа, но еще и номера строк из табличной части счет-фактуры, которые относятся к данному первичному документу на тот случай, если счет-фактура выставлена на основании не одного, а нескольких первичных документов, что случается пусть и редко, но тем не менее (ситуации бывают разные)…

- В случае, если счет-фактура составлена на основании нескольких первичных документов, то реквизиты в строке 5а разделяют точкой с запятой.

- В авансовом счете-фактуре строку (5а) не заполняем, а ошибка в строке (5а) не помешает покупателю заявить вычет.

- В табличной части счета-фактуры:

- в графе 1 вместо наименования ТРУ указываем порядковые номера записей по счету-фактуре в порядке возрастания (графа 1 в табличной части напрямую связана со строкой (5а) в шапке счета-фактуры),

- наименование товаров, работ, услуг и имущественных прав перенесены в соседнюю графу 1а,

- графа 11 будет служить не только для указания номера декларации на товары, но и для указания регистрационного номера партии товара, подлежащего прослеживаемости (если товар прослеживается, то указываем РНПТ; если же товар не подлежит прослеживаемости, то указываем регистрационный номер декларации на товары),

- добавлены графы 12 и 12а для указания количественной единицы измерения товара, подлежащего прослеживаемости (код и условное обозначение единицы измерения),

- добавлена графа 13 для указания количества товара, подлежащего прослеживаемости (как правило, здесь повторяется значение графы 3).

(Для большинства прослеживаемых товаров показатели граф 2, 2а, 3 и 12, 12а, 13 будут совпадать.

Но поскольку у прослеживаемых товаров с одинаковым наименованием, единицей измерения и ценой могут быть разные РНПТ, то в форме счёта-фактуры к одной строке счёта-фактуры можно составить несколько подстрок граф 11–13.

Именно для этих целей графы 12 и 13 выделены отдельно от граф 2 и 3.)

В одном счете-фактуре может быть отражена информация как по прослеживаемым, так и не по прослеживаемым товарам, а также по работам, услугам, имущественным правам.

Ошибки в счетах-фактурах, допущенные продавцом в реквизитах прослеживаемости, не будут препятствовать получению покупателем налоговых вычетов по НДС. Но поскольку прослеживаемые товары находятся на налоговом контроле, то получения требований из налогового органа по предоставлению пояснений не избежать.

Если мы не продаем прослеживаемые товары, то включать графы 12, 12а, 13 в счет-фактуру для выставления покупателю на бумажных носителях не нужно, поскольку и без этих граф слишком мало места остается на стандартном листе А4, чтобы уместить все остальные.

Корректировочный счет-фактура тоже изменился

В корректировочный счет-фактуру:

- добавлены графы 10 и 10а (код и наименование страны происхождения товаров). Если в исходном счете-фактуре эти реквизиты не были заполнены, то в корректировочном тоже заполнять не нужно;

- новые графы 11, 12, 12а, 13 заполняются аналогично обычному счету-фактуре, но только по графе 13 указываем не первоначальное количество проданных товаров, а разницу между их количеством до и после корректировки.

Особенности оформления УПД с 01.07.2021 года

Форма универсального передаточного документа объединяет в себе реквизиты счета-фактуры и первичных учетных документов (товарной накладной, акта выполненных работ, оказания услуг), поэтому бланк УПД меняем аналогично измененному счету-фактуре:

- В УПД с 1 июля 2021 года тоже должна присутствовать строка (5а) в шапке документа.

- Но есть особенность ее заполнения: УПД уже включает в себя реквизиты первичного документа, поэтому номер и дата в строке (5а) будут точно такие же, как и в строке (1).

- При этом, в отличие от счета-фактуры, нет необходимости включать в строку (5а) реквизиты никаких других первичных документов, кроме номера и даты самого УПД.

Прочерки в незаполненных графах счетов-фактур и УПД

Еще одно новшество для счетов-фактур и УПД касается прочерков в незаполненных графах. Теперь в незаполненных графах прочерки можно не ставить.

Журнал учета счетов-фактур с 01.07.2021 года

В форму журнала учета счетов-фактур вносятся изменения, позволяющие регистрировать счета-фактуры, корректировочные счета-фактуры и УПД, составленные по новым формам.

В обеих частях журнала учета («Выставленные счета-фактуры» и «Полученные счета-фактуры») появляются новые графы:

- графа 20 — регномер декларации на товары или регномер партии товара (РНПТ), подлежащего прослеживаемости;

- графа 21 — код количественной единицы измерения товара, используемой в целях прослеживаемости;

- графа 22 — количество товара, подлежащего прослеживаемости, в единице измерения, используемой в целях прослеживаемости;

- графа 23 — стоимость товара, подлежащего прослеживаемости, без НДС, в рублях.

К каждой строке журнала учета могут быть сформированы подстроки граф 20, 21, 22, 23.

При этом в графах 20-22 должны отражаться показатели подстрок 11-12 регистрируемого счета-фактуры (УПД).

Книга покупок (дополнительный лист книги покупок) с 1 июля 2021 года

В форме книги покупок (в дополнительном листе книги покупок) производятся технические перестановки граф:

- регномер декларации на товары перемещается из графы 13 в новую графу 16,

- показатели из графы 14 перемещаются в графу 13,

- показатели из графы 15 — в графу 14,

- а показатели из графы 16 — в графу 15.

Для отражения счетов-фактур (корректировочных счетов-фактур) и УПД, составленных по новым формам, добавляются новые графы:

- графа 16 — регномер декларации на товары или регистрационный номер партии товара (РНПТ), подлежащего прослеживаемости, куда переносятся сведения из графы 11 счет-фактуры (УПД);

- графа 17 — код количественной единицы измерения, используемой в целях прослеживаемости, для отражения сведений из графы 12 счета-фактуры (УПД);

- графа 18 — количество товара, подлежащего прослеживаемости, в единице измерения, используемой в целях прослеживаемости, для отражения сведений из графы 13 счета-фактуры (УПД);

- графа 19 — стоимость товара, подлежащего прослеживаемости, без НДС, в рублях.

При отражении данных в отношении товаров, подлежащих прослеживаемости, заполняются подстроки граф 16, 17, 18, 19.

При этом в подстроках граф 16, 17, 18 книги покупок (дополнительного листа книги покупок) отражаются показатели подстрок граф 11, 12, 13 счета-фактуры (УПД).

Книга продаж (дополнительный лист книги продаж) с 1 июля 2021 года

В форме книги продаж (в дополнительном листе книги продаж) также производятся технические перестановки граф:

- регномер декларации на товары перемещается из графы 3а в новую графу 20;

- показатель «Код вида товара» перемещается из графы 3б в графу 3а,

- а графа 3б упраздняется.

Для отражения счетов-фактур (корректировочных счетов-фактур) и УПД, составленных по новым формам, добавляются новые графы:

- графа 20 — регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости, куда переносятся сведения из графы 11 счета-фактуры (УПД);

- графа 21 — код количественной единицы измерения товара, используемой в целях прослеживаемости, для отражения сведений из графы 12 счета-фактуры (УПД);

- графа 22 — количество товара, подлежащего прослеживаемости, в единице измерения, используемой в целях прослеживаемости, для отражения сведений из графы 13 счета-фактуры (УПД);

- графа 23 — стоимость товара, подлежащего прослеживаемости, без НДС, в рублях.

При отражении данных в отношении товаров, подлежащих прослеживаемости, заполняются подстроки граф 20, 21, 22, 23.

При этом в подстроках 20, 21, 22 книги продаж (дополнительного листа книги продаж) отражаются показатели подстрок граф 11, 12, 13 счета-фактуры (УПД).

Новые графы заполняют, если в счетах-фактурах (УПД) есть информация о прослеживаемых товарах. Номер декларации указывают для импортных товаров, которые не относятся к прослеживаемым.

Стоимость товара, подлежащего прослеживаемости, в книгах покупок и продаж следует указывать отдельно.

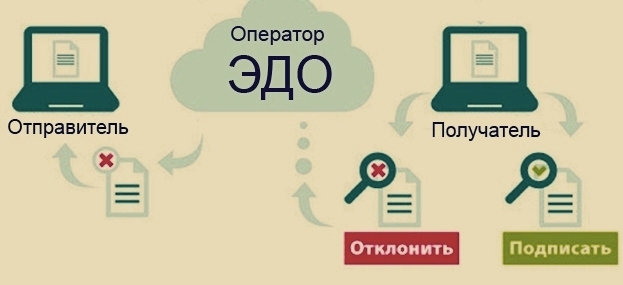

Новый порядок обмена счетами-фактурами в электронном виде

-

- С 1 июля 2021 года меняются правила выставления и получения счетов-фактур в электронном виде.

- В настоящее время счета-фактуры могут выставляться как на бумажных носителях, так и в электронной форме (файлом).

- Причем в электронной форме они составляются только в случае, если Продавец и покупатель договорились об этом и у них при этом есть технические возможности для их приема и обработки:

Счет-фактура может быть составлен и выставлен на бумажном носителе и (или) в электронной форме. Счета-фактуры составляются в электронной форме по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур, если иное не предусмотрено настоящей статьей, в соответствии с установленными форматами и порядком.

Пункт 1

статьи 169 Налогового кодекса РФ.

В случае запуска национальной системы обязательной прослеживаемости импортных товаров, счета-фактуры, в том числе корректировочные, а также УПД следует составлять только в файловом виде универсального электронного формата xml.

(Не обязательно составлять электронный счет-фактуру, если прослеживаемый товар реализован физическим лицам для личных, семейных, домашних и других дел, не связанных с предпринимательством, в том числе самозанятым или реализован и перемещен с территории РФ по экспорту (реэкспорту) или реализован и перемещен из России в другое государство — член ЕАЭС.)

При реализации прослеживаемых товаров обмен счетами-фактурами возможен только в электронном виде через оператора ЭДО. Это касается всех организаций и ИП, не исключая даже неплательщиков НДС.

(Участниками национальной системы прослеживаемости становятся те, кто такие товары продаёт, покупает, экспортирует, импортирует, передаёт или получает.)

Таким образом, покупателям придется обеспечить возможность приемки электронных документов от продавцов через операторов ЭДО самостоятельно.

— ? — Вопросы и ответы — ! —

Мама всегда хотела, чтобы из меня вышел толк. Так и получилось — толк вышел,

а вот бестолочь осталась…

❤ Love

Космическая музыка любви Алексея Рыбникова

…Помню еще, когда он держал лошадей и кричал «Мама беги», она стояла и улыбалась — потому что сын впервые назвал её «мама».

В Гражину Байкштите невозможно не влюбиться!) С первого взгляда…))

Предложения для людей и для бизнеса

Изменения в счетах-фактурах с 1 июля 2021 года

С 1 июля 2021 года изменяются печатные формы счета-фактуры и универсально передаточных документов. Меняется и порядок их выставления. Новые печатные формы документов утверждены постановлением Правительства РФ № 534 от 02.04.2021.

В основном, изменения касаются запуска национальной системы обязательной прослеживаемости товаров. Внимание!!! Система обязательной прослеживаемости товаров и маркировка – это совершенно разные вещи.

Под систему прослеживаемости попадает только определенный перечень импортных товаров. Ювелирные изделия, ювелирные вставки, металлы, полуфабрикаты в этот перечень не входят.

Кому интересно, с постановлением Правительства РФ по прослеживаемости можно ознакомиться здесь.

Хотя система прослеживаемости напрямую и не затрагивает участников ювелирного рынка, но печатные формы первичных документов изменяются. Следовательно, счета-фактуры и универсальные передаточные документы должны быть обновлены.

Что изменилось в счетах-фактурах?

В соответствии со статьей 169 НК РФ необходимо дополнительно отображать:

- реквизиты, позволяющие идентифицировать документ об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав (строка «5а»)

- порядковый номер записи поставляемых (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав (графа 1, Наименование товара переносится в графу «1а»)

Причем точных методических указаний со стороны ФНС России о порядке заполнения строки “5а” пока не выпущено.

По неофициальной информации, в строке «5а» должно быть прописано соответствие товарных позиций из графы «1» табличной части счета-фактуры и реквизитов документа об отгрузке.

Если отгрузка производилась по нескольким документам, в строке «5а» перечисляются позиции и по каким документам они отгружены.

Графа «11» изменила свое название на “Регистрационный номер декларации на товары или регистрационный номер партии товаров, подлежащих прослеживаемости”. И это все изменения, о которых достаточно знать ювелирам, чтобы с 1 июля правильно оформлять документы.

Для тех, кто использует универсальные передаточные документы.

Изменения носят тот же самый характер: добавлена строка «5а», добавляется номер позиции в табличной части документа, изменяется наименование графы «11».

Где взять новые формы документов?

Печатные формы счета-фактуры и универсальных передаточных документов реализованы в виде внешних обработок. Что позволяет использовать новые формы документов не производя апгрейд всего программного продукта до актуальной версии.

- Вы можете скачать все печатные формы одним архивом, либо выбрать из списка необходимые:

- Архив — печатные формы для тонкого клиента (скачать)

- Архив — печатные формы для толстого клиента (скачать)

Формы для программы «Ювелирный Торговый Дом»

- Тонкий клиент

- Счет-фактура (скачать)

- Счет-фактура полученная (скачать)

- Универсальные передаточные документы (скачать)

- Толстый клиент

- Счет-фактура (скачать)

- Счет-фактура полученная (скачать)

- Универсальные передаточные документы (скачать)

Формы для программы «Ювелирный салон»

Счет-фактура (скачать)

Счет-фактура полученная (скачать)

С 1 июля вступила в силу новая форма счета-фактуры: показываем, как она выглядит в 1с

С 1 июля 2021 года вступили в силу новые формы счета-фактуры, корректировочного счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книги покупок, книги продаж. Обновленные формы утверждены правительственным постановлением от 02.04.2021 № 534.

В связи с запуском Национальной системы прослеживаемости товаров расширен состав реквизитов перечисленных документов. В частности, в формы счета-фактуры и корректировочного счета-фактуры внесены новые графы:

- регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости (графа 11);

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости (код и условное обозначение – графы 12 и 12а);

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости (графа 13).

Также ФНС подготовила рекомендуемые форматы универсального передаточного документа и корректировочного универсального передаточного документа.

Вместе с тем в обновленной форме счета-фактуры все строки шапки размещены в одну колонку. В итоге ведение новых строк в документы привело к тому, что все необходимые реквизиты не умещаются на одной странице.

Из-за такой перегруженности формы счета-фактуры и универсального передаточного документа фирма «1С» приняла решение во всех конфигурациях программ 1С (включая отраслевые решения) разместить строки шапки счета-фактуры в две колонки.

Разработчики фирмы «1С» ознакомили методистов ФНС РФ с таким подходом. Возражений со стороны налогового ведомства по расположению строк не поступило.

Форма счета-фактуры, действовавшая до 30 июня 2021 года («старая» форма)

Форма счета-фактуры, действующая с 1 июля 2021 года («новая» форма)

Обращаем внимание, в таблице счета-фактуры новые графы 12, 12а и 13 не выводятся, если в документ не внесены прослеживаемые товары. Поэтому в приведенном примере этих граф нет. При этом новая форма счета-фактуры содержит эти графы и при внесении в счет-фактуру товарных позиций, которые относятся к прослеживаемым, эти графы отобразятся.

Кроме того, напомним, ФНС и Минфин неоднократно поясняли, что несущественные ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении проверки идентифицировать продавца и покупателя, наименование товаров, их стоимость, ставку и сумму НДС, не являются основанием для отказа в принятии НДС к вычету. Это определено статьей 169 НК РФ. Соответственно, налоговые органы не могут отказать в вычете НДС из-за порядка размещения колонок в шапке счета-фактуры.

Упд и счет-фактура: в чем разница, заменяют ли они друг друга

УПД можно применять вместо накладной либо акта и счета-фактуры. Кто и когда может применять УПД, как его заполнять и можно ли применять одновременно два документа, например счет-фактуру и УПД, читайте в статье.

Что такое УПД

УПД — это универсальный передаточный документ. Компания или ИП могут использовать его для того, чтобы упростить свой документооборот.

Если предмет сделки — прослеживаемый товар и продавец на спецрежиме, он обязан выставлять электронный УПД. В остальных случаях УПД применяют по желанию.

Продавцы на общем режиме используют УПД вместо счета-фактуры и товарной накладной (форма ТОРГ-12) или акта.

Продавцы на спецрежимах используют УПД только как накладную или акт, так как счет-фактуру не выставляют.

УПД подтверждает налоговые расходы, а у покупателей на ОСН — еще и вычеты по НДС. УПД содержит все реквизиты первичного документа и счета-фактуры, а потому с ним не будет проблем при налоговой проверке.

Это значит, что при отгрузке товаров или выполнении работ, оказании услуг можно не оформлять счет-фактуру с товарной накладной или актом. Их можно объединить в один универсальный передаточный документ.

Есть исключение: УПД не сможет заменить транспортную накладную, поскольку для нее обязательно использовать форму, утвержденную правительством.

Кто может применять УПД

УПД могут применять любые компании и предприниматели без ограничений. Главное — согласовать с контрагентами использование УПД.

Для этого в договоре между продавцом и покупателем нужно прописать условие, что сделка оформляется УПД. Если в договоре указано, что продавец на ОСН выставляет счет-фактуру и накладную, оформлять УПД нельзя. То же самое, когда в договоре прописано, что продавец на спецрежиме оформляет накладную ТОРГ-12 или другой документ, но не УПД.

Чтобы начать использовать универсальный передаточный документ, компании или ИП нужно:

- зафиксировать это решение в учетной политике;

- утвердить форму УПД, которую будут применять, или взять ту, что предложила ФНС.

УПД подойдет тем компаниям, которые хотят сэкономить на учете и хранении первичных документов и упростить свой документооборот. Покупатель на основании УПД от поставщика может не только оприходовать товары, материалы или основные средства, но и предъявить сумму НДС к вычету, если работает на общем режиме.

Для каких операций можно использовать УПД

УПД подойдет не для всех продаж: сфера его применения ограничена. Разрешенные операции собраны в специальный перечень. Например, это может быть поставка товаров, услуг или работ, передача имущественных прав, передача результатов выполненных работ, выполнение услуг.

Если компания или ИП иногда оформляют УПД, это не значит, что они должны использовать этот документ по всем сделкам. Можно по своему усмотрению применять как универсальные документы, так и обычные счета-фактуры и товарные накладные. Все зависит от договоренностей с контрагентами.

Разные документы можно оформлять даже по одному договору. Например, если по одному договору поставки планируется несколько отгрузок. После первой поставки контрагент передумал использовать УПД, и стороны составят допсоглашение, по которому, начиная со второй поставки, будут оформлять накладные и счета-фактуры.

Форма и формат УПД

Оформлять универсальные документы можно на бумаге или электронно. При продаже прослеживаемых товаров УПД оформляют только в электронном виде.

На бумаге. Официально утвержденных форм УПД нет. Налоговая предлагает использовать рекомендованные ею формы универсальных документов. Эту форму применять необязательно — можно разработать собственную.

Электронно. Электронные форматы универсальных документов утверждены приказом ФНС.

Форма и формат — это не одно и то же. Форма — это то, как выглядит документ на бумаге и экране компьютера. А формат — это набор данных для составления в электронном виде.

Форму УПД можно разработать самостоятельно, главное, она должна содержать все реквизиты счета-фактуры и первичного документа. Формат УПД формализованный, то есть утвержден ФНС. Форматом заведуют учетные программы. Если УПД есть в программе, значит, формат у него подходящий.

Особенности заполнения УПД и статус документа

В УПД есть реквизит «Статус». От него зависит, в качестве какого документа применяется УПД.

Статус бывает двух видов: 1 или 2.

Статус 1. Он означает, что продавец на ОСН одновременно использует УПД и как первичный документ, например вместо накладной, и как счет-фактуру.

Если продавец освобожден от НДС по ст. 145 Налогового кодекса, он также ставит в УПД статус 1.

В таком УПД нужно заполнить все реквизиты. Если вы покупатель и вам нужен вычет НДС, критически важно, чтобы из документа четко читались стороны сделки, предмет и сумма сделки, а также ставка и сумма НДС.

Продавец на ОСН составляет УПД и указывает статус 1 в левой части

Продавец на ОСН составляет УПД и указывает статус 1 в левой части

УПД со статусом 1 продавец на ОСН должен зарегистрировать в книге продаж, а покупатель на общем режиме — в книге покупок. В журнале учета счетов-фактур его регистрируют только посредники и застройщики. Покупатель на спецрежиме — УСН или патенте — книгу покупок не ведет и потому нигде УПД не регистрирует.

Статус 2. Он означает, что УПД применяется только как первичный документ,: например как накладная. Продавцу на ОСН поступать так нерационально, потому что дополнительно к УПД придется составить отдельный счет-фактуру.

Если продавец работает на спецрежиме или отражает в УПД операции, которые не облагаются НДС, он тоже ставит в документе статус 2.

Продавец составляет УПД на продажу товаров и указывает статус 2 в левой части

Продавец составляет УПД на продажу товаров и указывает статус 2 в левой части

В УПД со статусом 2 на продажу непрослеживаемых товаров, а также работ или услуг нужно заполнять лишь те реквизиты, которые обязательны для накладной или акта. Это значит, что можно оставить пустыми:

- строку 5 «К платежно-расчетному документу»;

- строку 5а «Документ об отгрузке»;

- графу 6 «В том числе сумма акциза»;

- графы 10 и 10а «Страна происхождения товара» (цифровой код и краткое наименование);

- графу 11 «Номер таможенной декларации».

Если же УПД со статусом 2 оформляется на прослеживаемый товар, в нем нужно заполнить все реквизиты.

Форма УПД содержит строки 14 и 19 «Наименование экономического субъекта». Их можно не заполнять, если на документе будет стоять печать продавца и покупателя. Печать должна содержать полное наименование организации.

УПД со статусом 2 не нужно нигде регистрировать — ни в книге покупок, ни в книге продаж, ни в журнале учета счетов-фактур.

Когда нельзя использовать УПД вместо счета-фактуры

УПД нельзя оформить в одном случае: он не подойдет при получении продавцом на ОСН частичной или полной предоплаты — аванса. В этом случае нужно выставлять покупателям обычные счета-фактуры. А продавцы на спецрежиме в принципе не обязаны выдавать покупателям отдельный документ на аванс.

Когда нельзя использовать УПД вместо накладной

Универсальный документ не может заменить накладную в четырех ситуациях.

По условиям договора, если стороны прописали в нем, что применяется товарная накладная или иной отгрузочный документ, кроме УПД. Например, указали, что накладная составляется по форме ТОРГ-12, или привели в приложении к договору совместно разработанный бланк. В этом случае поставщик обязан оформлять поставку документами, указанными в договоре.

При исправлении ранее выданных документов другой формы. Если ранее выдавали накладную ТОРГ-12, исправления нужно вносить в нее, оформить УПД не получится.

При оформлении корректировочного документа. Если нужно изменить стоимость или количество товара, нужно составить универсальный корректировочный документ — УКД.

Это документ, который совмещает в себе корректировочный счет-фактуру и первичный документ об изменении стоимости или количества отгруженных товаров, выполненных работ, оказанных услуг.

Но УКД не подходит, если первоначальную поставку оформляли комплектом ТОРГ-12 плюс счет-фактура.

При оформлении дубликатов документов иной формы. Если первичный документ утрачен или испорчен, может понадобиться дубликат. Его нужно составить по форме первоначального документа. Если требуется дубликат накладной ТОРГ-12, оформляют накладную.

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Универсальный передаточный документ (УПД) в ЭДО

Компании вправе заменять счёт-фактуры и первичные бухгалтерские учётные документы на УПД. С 1 июля 2021 года форма бланка изменилась.

Собрали для вас материал, в котором расскажем подробно: что такое УПД, как расшифровывается, плюсы использования и правила заполнения документа. Также в статье содержится инструкция для правильного перехода на универсальные передаточные документы.

Что такое УПД

УПД — это многофункциональный документ, с помощью которого сокращается объём документооборота. Его используют для оформления хозяйственных операций, совершаемых между участниками сделки или договора: при отгрузке товара, передаче работ, услуг или имущественных прав. Он заменяет счёт-фактуры и первичные бухгалтерские документы. Оформлять бланк можно на бумаге или в электронном виде.

УПД: универсальный передаточный документ

Порядок заполнения УПД регулирует письмо ФНС России № ММВ-20-3/96 от 21.10.13 года. Документ устанавливает форму, рекомендации по заполнению и перечень операций, по которым можно использовать универсальный передаточный документ.

В счёт-фактурах и документах по передаче товаров, работ или услуг дублируется большинство информации. Такие бланки, как: ТОРГ-12, М-15, ОС-1, товарный раздел ТТН, содержат одинаковые реквизиты.

ТТН: товарно-транспортная накладная

Письмо ФНС устанавливает порядок и разрешает использовать единую форму бланка, заменяя первичные учётные документы по передаче материальных ценностей и счёт-фактур.

Применение универсальных передаточных документов даёт законное право организации на:

- учёт фактов хозяйственной жизни компании;

- налоговый вычет;

- подтверждение затрат для исчисления налогов.

Какие компании и в каких случаях могут применять УПД

Универсальный передаточный документ вправе использовать юрлица и ИП, даже если они не платят НДС.

Если компания использует специальный налоговый режим или применяет освобождение от уплаты НДС, то заполняет универсальный передаточный документ вместо первичного. Тем самым подтверждает свои расходы. В данном случае вписывать информацию о налоговой ставке и сумме налога для покупателя не требуется. А в книге учёта доходов и расходов указывают стоимость покупки с учётом НДС.

Также универсальный передаточный документ используют в области перевозки товаров. В соответствии с п. 3 ст. 168 НК РФ поставщик обязан предоставить клиенту счёт-фактуру в течение пяти дней после отгрузки.

Вместе с тем, для подтверждения фактической передачи продукции или услуг необходимо заполнить транспортную накладную или акт выполненных работ.

Вместо этих бланков компания-перевозчик вправе заполнить всего один — универсальный передаточный документ.

Поставщик может использовать универсальный передаточный документ одновременно с другими первичными учётными бухгалтерскими документами.

Покупатели тоже применяют универсальный передаточный документ. Согласно п. 1 ст. 169 НК РФ, счёт-фактура является основанием для вычета НДС. Универсальный передаточный документ представляет собой счёт-фактуру с данными из первички.

Налоговым кодексом разрешено вносить дополнения в счёт-фактуры. Следовательно, заявлять НДС к вычету на основании универсального передаточного документа покупателю разрешено на законных основаниях.

Итого, универсальный передаточный документ упрощает работу при осуществлении хозяйственных операций. Бланк можно заполнить, когда компания:

- отгружает товары покупателям или посредникам;

- передаёт права на имущество;

- оформляет результаты выполненных работ;

- подтверждает факт получения продукции или услуг.

Бумажный УПД: применение и оформление

Универсальным передаточным документом в бумажной форме фирма вправе заменить счёт-фактуры и первичные документы. Бланк можно заполнять вместо транспортных накладных или актов о передаче имущественных прав. Оформление зависит от того, какой вид хозяйственной операции выполняет компания. Рассмотрим, как заполнять УПД, оформленный на бумаге.

Образец УПД, составленного на бумаге

Как видно из представленного образца, бумажный универсальный передаточный документ объединяет данные из счёт-фактуры и первичных документов. Форма УПД носит рекомендательный характер, поэтому в него разрешено добавлять необходимую информацию в зависимости от того, какой вид хоз. операции проводится.

Электронный УПД: универсальный формат для трёх типов документов

Электронный формат УПД утверждён Приказом ФНС № ММВ-7-15/176@ от 08.04.2019 года. С помощью него можно заполнять электронные передаточные документы трёх видов: СЧФ, ДОП, СЧФДОП.

Документы с функциями СЧФДОП и ДОП должен подписать как отправитель, так и получатель. СЧФ должен подписывать только отправитель.

Новый формат электронных документов утвержденная ФНС

Диадок поддержит изменения, чтобы пользователи смогли работать с документами в обновленном формате.

29 января 2019

Диадок поддержит изменения, чтобы пользователи смогли работать с документами в обновленном формате.

Приказ ФНС России от 19.12.2018 № ММВ-7-15/820@ утвердил новый формат документов:

- счета-фактуры;

- документа об отгрузке товаров, выполнении работ, передаче имущественных прав или оказании услуг, включающего в себя счет-фактуру;

- документа об отгрузке товаров, выполнении работ, передаче имущественных прав или оказании услуг.

Как изменился формат

- В перечень значений налоговой ставки добавлено новое значение — 20 % — в связи с повышением НДС в России.

- Появилась возможность указывать признак информационных полей определенной структуры, о которой участники сделки договариваются самостоятельно. Это может упростить автоматическую обработку реквизитов документов в отдельных отраслях бизнеса.

- Обновились поля для заполнения даты оказания услуг, выполнения работ или поставки товаров. Временной промежуток должен проставлять сотрудник организации, указав начало и окончание периода.

- В префиксе названия файла документа появились разные значения для сделок по товарам, подлежащим прослеживаемости и маркировке.

- Для маркируемых товаров в файлах выделены поля, в которые будет вноситься информация по идентификации продукции.

- В формат документов добавлен новый блок с информацией об обстоятельствах закупок для государственных и муниципальных нужд. Эти сведения понадобятся для передачи в управление казначейства.

- Введены отдельные поля в формате для характеристики, сорта, артикула, кода товара. Ранее эти реквизиты находились в одном поле, что затрудняло автоматическую обработку информации на стороне пользователя ЭДО.

Когда перестанет действовать старый формат

Приказ ФНС России от 24.03.2016 № ММВ-7-15/155@ утратит силу с 1 января 2020 года. До этого момента налогоплательщикам разрешено создавать электронные счета-фактуры в старом или новом формате.

Налоговые органы будут принимать файлы в старом формате до конца 2022 года при условии, что они созданы до 1 января 2020 года.

По истечении переходного периода, то есть с 2023 года, приемные комплексы ФНС перестанут обрабатывать не только счета-фактуры, но и первичные документы в старом формате.

Ожидается, что налоговая служба в ближайшее время обновит и формат корректировочного счета-фактуры, утвержденный Приказом ФНС от 13.04.2016 № ММВ-7-15/189. Приказы ФНС от 30.11.2015 № ММВ-7-10/551 и № ММВ-7-10/552 по-прежнему действуют — накладные и акты в этих форматах можно продолжать формировать, ФНС России пока не сообщала об их замене на новые.

Все решения Диадока уже поддерживают работу с документами в новом формате.

Оставить заявку Как поправки в 63-ФЗ повлияют на бизнес-процессы компаний в 2022 году

Изменения в законе затронут все организации, которые применяют электронные подписи. В статье описываем, как будут получать КЭП руководители и сотрудники, для чего нужна электронная Доверенность и как Диадок готовится к вступлению в силу новых правил работы с КЭП. Узнать больше об изменениях и задать вопросы экспертам вы сможете на вебинаре 10 ноября, ссылка на регистрацию — в статье.

Упд с 01.07.2021 для 1с всех версий (новая форма)

Универсальный передаточный документ с 01 июля 2021 для 1С 1С 7.7 Бухгалтерский учет 4.

5

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С 1С 7.7 Бухгалтерский учет 4.5, без обновления конфигурации.

Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С 1С 7.7 Упрощенная система налогообложения 1.3

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С 1С 7.7 Упрощенная система налогообложения 1.3, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С 1С 7.7 Торговля и склад 9.2

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С 1С 7.7 Торговля и склад 9.2, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С 1С 7.7 Комплексная конфигурация 4.5

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С 1С 7.7 Комплексная конфигурация 4.5, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С 1С 7.7 Бухгалтерия + Торговля + Склад + Зарплата + Кадры 4.5

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С 1С 7.7 Бухгалтерия + Торговля + Склад + Зарплата + Кадры 4.5, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С 1С 7.7 Производство+Услуги+Бухгалтерия 2.8

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С 1С 7.7 Производство+Услуги+Бухгалтерия 2.8, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С Бухгалтерия предприятия 3.0

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С Бухгалтерия предприятия 3.0, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С Бухгалтерия предприятия 2.0

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С Бухгалтерия предприятия 2.0, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С Бухгалтерия предприятия 1.6

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С Бухгалтерия предприятия 1.6, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С Управление торговлей 11.4

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С Управление торговлей 11.4, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С Управление торговлей 11.3

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С Управление торговлей 11.3, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

Универсальный передаточный документ с 01 июля 2021 для 1С Управление торговлей 11.2

Позволяет распечатывать новую форму универсального передаточного документа УПД 2021 даже из старых версий 1С Управление торговлей 11.2, без обновления конфигурации. Форма применяется с 1 июля 2021 года только для непрослеживаемых товаров (список товаров, подлежащих прослеживанию см. здесь)

ГАПОУ ЧР

ГАПОУ ЧР